Lyxor ETF IBEX 35:

Es un fondo cotizado que trata de alcanzar el rendimiento del IBEX 35.

El fondo se compone de activos que componen el IBEX 35, instrumentos derivados que componen el índice y otros productos financieros o derivados referenciados a dicho índice.

El índice IBEX 35 está compuesto por las 35 principales empresas españolas.

Siendo las principales empresas que lo componen:

-Banco Santander S.A

-Telefonica S.A

-Banco Bilbao Vizcaya Argentaria

-Iberdrola S.A

-Repsol TPF S.A

-INDITEX

-ACS ACTIVIDADES CONS y SERV

-ABERTIS INFRAESTRUCTURAS S.A

-ARCELORMITTAL

-BANCO POPULAR ESPAÑOL

Se ha realizado un Análisis de Performance del fondo cotizado Lyxor ETF IBEX 35 en comparación con su benchmark o índice de referencia el IBEX 35.

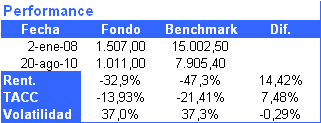

Los datos de partida han sido las cotizaciones diarias desde el 02-01-2008 hasta el 20-08-2010.

A continuación puede observarse los resultados obtenidos.

En la siguiente tabla se hace un resumen de los resultados en cuanto a rentabilidad y riesgo:

Se observa que el Lyxor ETF IBEX 35 tiene una rentabilidad del -32,9 % en el periodo de estudio frente al -47,3 % que presenta el propio índice de referencia.

La rentabilidad media anual en el ETF es de -13,93 %, mientras que en el IBEX 35 es del -21,41 %.

Podemos observar que además el fondo cotizado Lyxor ETF IBEX 35 volatilidad ligeramente inferior que el Benchmark en este periodo.

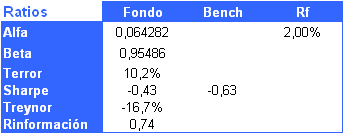

En el siguiente recuadro se resume los resultados obtenidos en los Ratios de Performance:

Observamos que el ETF presenta un Alfa positiva, lo que quiere decir que el gestor del fondo logra superar la prima por riesgo que se obtiene en el mercado. Este Alfa no es muy grande, por lo que la mejora es ligera.

La Beta es 0,954, muy cercana a 1, por lo que se observa una correlación muy elevada entre la rentabilidad del ETF y del índice de referencia.

En cuanto a la Beta se ha observado una Beta de subida de 0,8591, y una Beta de bajada del 0,9769, lo que quiere decir, que el ETF ha presentado mayor correlación con el índice de referencia durante el periodo de estudio en los momentos de bajada que en los de subida.

El Tracking Error es del 10,18 %, es decir hay un spread del 10,18 % entre los rendimientos del ETF y benchmark.

El ETF presenta mejor resultado en cuanto a Indice de Sharpe, -0,43 frente a -0,63 del benchmark. El Incide de Sarphe es una medida de la remuneración al riesgo que obtiene cada gestor en términos de rentabilidad por diferencial de tasa libre de riesgo, por cada punto porcentual de desviación típica del rendimiento de la cartera. Interesan aquellas carteras que tengan un mayor Indice de Sharpe o relación rentabilidad riesgo.

El Ratio de Información es igual a 0,74 lo que muestra que el ETF. El ratio de información muestra el nivel de rentabilidad extra por unidad de riesgo asumido.

Cuanto más alto sea este ratio mejor. El ratio de 0,74 en este caso, muestra una rentabilidad no muy fuerte por riesgo asumido, al ser menor a la unidad.

Fuente : Bolsa de Madrid